1. Úvod – příběh Martina

S Martinem jsem finanční plán začala řešit především díky jeho rodičům, kterým rodinné finance spravuji již několik let. Martin je zatím ještě student a i když momentálně bydlí u rodičů, jeho prioritou je pořídit si do 30ti let vlastní bydlení. Martin by si chtěl koupit hezký nový byt přibližně v hodnotě 6.500.000 kč. Nemá možnost jiné zástavy a tak je mu jasné, že své vysněné bydlení bude muset financovat částečně hypotékou a částečně z vlastních zdrojů.

Na této případové studii vám chci ukázat, že vůbec není podstatné, kolik peněz vyděláváte, ale jak nad nimi přemýšlíte. U Martina totiž cesta za vysněným bydlením začala už na brigádě při škole a to u „pouhých“ 5000 kč měsíčně.

2. Martinova současná situace

Martinovi je 19 let a momentálně bydlí u rodičů. Studuje vysokou školu a přitom si vydělává na brigádě cca 10.000 Kč měsíčně. Z tohoto příjmu se rozhodl každý měsíc ukládat polovinu, tedy 5 000 Kč. Stále mu tak zůstane dost peněz na studentský život, protože většinu režií mu hradí rodiče.

3. Finanční plán a investiční strategie

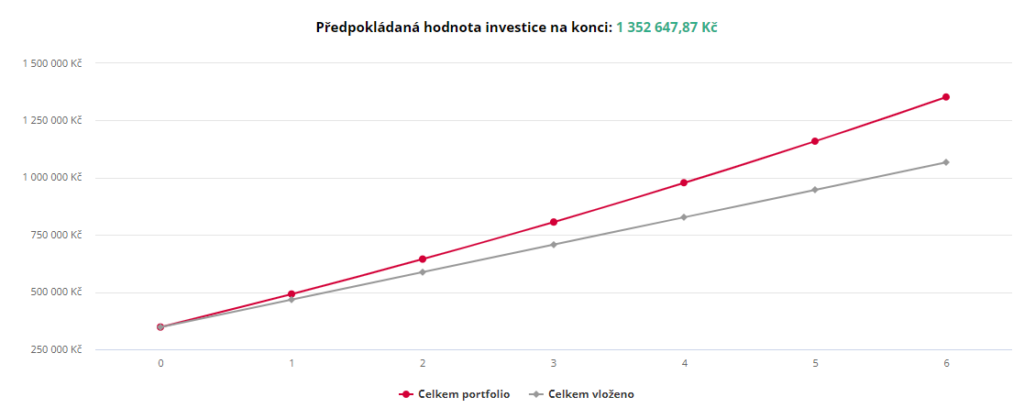

Studium vysoké školy má Martin na 5 let, což znamená, že do té doby do investic vloží celkem 300 000 Kč. Protože horizont na pořízení bytu není příliš dlouhý (11 let), vybrala jsem pro Martina investici, která je pro tento horizont ideální – stabilní, s průměrným výnosem cca 6 % ročně a zároveň s nízkou volatilitou. Během těchto pěti let Martinova investice při průměrném zhodnocení 6 % vydělá přibližně 47 428 Kč.

4. Nástup do zaměstnání a dalších 6 let investování

Po dokončení vysoké školy ve 24 letech si Martin našel své první zaměstnání s nástupním platem 25 000 Kč čistého měsíčně. Rozhodl se, že zatím zůstane i nadále bydlet u rodičů, aby mohl co nejvíce odkládat na vlastní bydlení.

Finanční plán tedy aktualizujeme a Martin zvyšuje svou měsíční investici z původních 5 000 Kč na 10 000 Kč měsíčně, a to po dobu dalších šesti let, tedy až do svých 30 let.

Za těchto šest let Martin odloží dalších 720 000 Kč, což je dohromady s předchozími úsporami už 1 020 000 Kč. Tato částka je výsledkem jeho disciplíny a včasného finančního plánování. Díky průměrnému ročnímu zhodnocení 6 % p.a. se Martinova investice za 11 let rozroste na přibližně 1 352 000 Kč.

V průběhu těchto 6ti let dostává Martin v práci přidáno, a tak si s přítelkyní Zuzkou rozhodnou pronajmout menší byt 1+kk, aby si vyzkoušeli společné bydlení.

5. Koupě bytu a financování

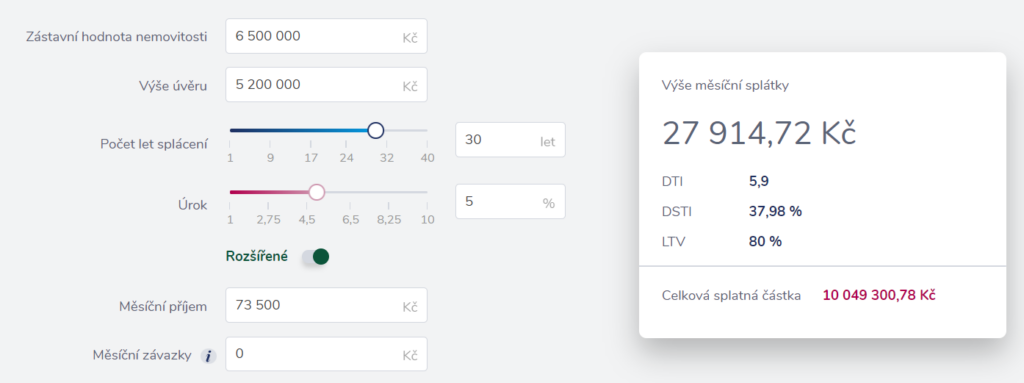

Pokud se Martin rozhodne dle plánu pořídit si bydlení v hodnotě 6500.000 kč, může si vzít společně se Zuzkou 80% hypotéku ve výši 5.200.000 kč. Zbývajících 20% z kupní ceny pak může financovat právě ze svých vlastních prostředků ve výši 1300.000 kč. Zároveň má vzhledem k věku pod 36 let možnost vzít si také 90% hypotéku a použít jen 10% vlastních zdrojů.

Měsíční splátka hypotéky ve výši 5.200.000 kč na 30 let při úrokové sazbě 5%, která je aktuální k datu vytvoření kalkulace hypotéky, činí 27 914 Kč. Počítáme ale s tím, že se úrokové sazby budou časem snižovat a v průměru bude na 30ti leté hypotéce sazba spíše okolo 3,5% ročně. V takovém případě by splátka hypotéky byla pouze 23.350 kč. Zároveň už Martin i Zuzka přemýšlí, jak co nejvíce ušetřit na úrocích zaplacených bance a proto máme v plánu řešit jeden z jejich dalších cílů a to je předčasné splacení hypotéky. Více k tomuto tématu můžete najít v případové studii o Ivaně a Karlovi, kteří se rozhodli svou hypotéku splatit o 11 let dříve.

6. Podpora rodičů

Protože Martin i Zuzka mezitím v práci získali lepší platové odhodnocení, není pro ně taková splátka překážkou, protože tvoří asi 38% jejich celkových příjmů.

Navíc Zuzka dostala od rodičů příslib, že do začátku od nich dostane na bydlení 200 000 Kč, které se skvěle hodí na vybavení bytu. Stejně tak Martin od svých rodičů díky efektivnímu finančnímu plánování dostane přibližně 300.000 kč.

7. Závěr

Martinův příběh je ukázkou toho, jak je důležité začít plánovat včas a přistupovat k finančním záležitostem s disciplínou. Začal investovat ve věku 19 let, což mu umožnilo dosáhnout cíle o vlastním bydlení po 11ti letech. Klíčovým prvkem úspěchu byla nejen jeho finanční disciplína, ale také správně zvolená investiční strategie a pravidelná aktualizace finančního plánu v čase.

Martinův příběh může sloužit jako inspirace pro všechny mladé lidi, kteří si chtějí splnit sen o vlastním bydlení, a to i přesto, že začínají s nízkými příjmy a omezenými možnostmi.

8. A jak se na vlastní bydlení připravujete Vy?

A jak to máte s přípravou na pořízení vlastního bydlení Vy, pokud třeba ještě studujete? A nebo pokud už jste rodiči a vaše děti studují, jak společně plánujete takto zásadní krok, kterým vlastní bydlení bezpochyby je? Pokud byste s tím chtěli pomoci, můžete se mi ozvat a ráda Vám ukážu, jak by situace mohla vypadat právě ve Vaší situaci!